芯微电子IPO:高增长态势能否持续存疑

作者:冬音

出品:洞察IPO

近两年,“缺芯”危机使得国内芯片行业的发展备受关注。日前,黄山芯微电子股份有限公司(以下简称:芯微电子)向深交所递交了创业板上市招股书,保荐机构为国金证券。

身处热门赛道,受益于行业的高景气度,芯微电子近两年经营业绩增长迅速。但与头部企业相比,公司营收规模较小且研发实力偏弱,技术差距使得公司面临较大的竞争压力,未来是否能保持快速增长面临很大的不确定性。

业绩增长受益于行业高景气度

芯微电子前身为黄山电器厂,成立于2005年,2020年整体变更改制为“黄山芯微电子股份有限公司”。公司实际控制人为王日新、王民安父子二人,二人合计直接持有公司59.05%的股权。

自成立起来,芯微电子立足于功率半导体产业,主营业务未发生变化。功率半导体是构成电力电子变换装置的核心器件,广泛应用于消费电子、工业控制、电力传输、计算机、轨道交通、新能源等几乎所有与电相关的领域。

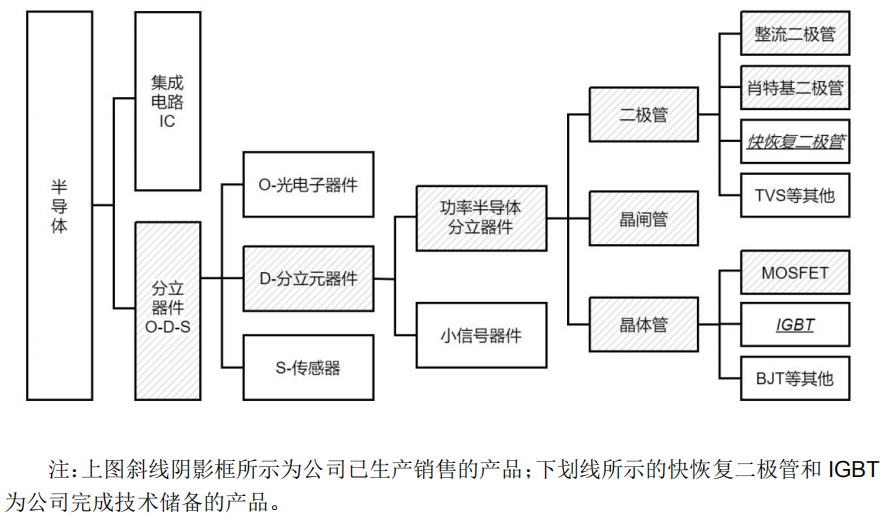

芯微电子目前是一家集功率半导体上游材料生产、芯片设计、晶圆制造、封装测试、终端销售与服务等纵向产业链为一体的IDM (Integrated Device Manufacture:一体化模式)企业。产品主要以晶闸管为主,同时涵盖MOSFET(场效应晶体管)、整流二极管和肖特基二极管及上游材料(抛光片、外延片、铜金属化陶瓷片)等。

公司产品在半导体产业结构中的格局图

图片来源:招股书

受益于行业景气度较高的影响,芯微电子近两年经营业绩增速较快。据招股书披露,2018年-2020年及2021年前9个月,公司实现营业收入分别为1.53亿元、1.69亿元、2.23亿元和2.75亿元,实现净利润分别为3017.2万元、2913.2万元、4228.6万元和7917.2万元,呈快速增长态势。其中,2021前9月实现净利超过2020年全年净利的87%,盈利增长显著。

公司主要财务数据

图片来源:招股书

对于业绩的快速增长,芯微电子在招股书中指出,公司于2020年实现6英寸硅外延片及5英寸晶闸管芯片的量产,进一步提升了公司整体竞争力。在此背景下,公司业绩增长主要受到行业景气度上升的影响。

2020年以来,新冠疫情引发的“宅经济”刺激了笔记本电脑、平板电脑等电子产品的销售;同时,新能源汽车的热潮带动了IGBT及MOSFET的需求;而在中美贸易摩擦和新冠疫情的大背景下,功率半导体器件进口替代增加也进一步激发了国内的需求。

根据中国半导体行业协会统计,2013年至2020年我国半导体分立器件产业销售收入由 1536亿元增长至2966.3亿元,年均复合增长率为9.86%,成为全球最大的半导体消费国。而根据全球半导体贸易统计组织(WSTS)统计, 2018年至2020年全球功率半导体销售额稳定在240亿美元左右。

图片来源:招股书

考虑到行业景气度的影响,未来芯微电子是否能保持这种快速增长态势存在一定的不确定性。

一方面,国内功率半导体行业的高景气度,可能导致行业竞争者积极扩产以及新进入者增加的情形,从而导致市场竞争加剧。另外,如果行业产能大幅扩张但景气度不及预期出现需求回落、产品价格下降等情形,公司将面临经营业绩下降的风险。

研发实力偏弱,与领先企业存技术差距

此外,作为一家高科技企业,芯微电子面临的风险主要来自于技术和创新方面。

功率半导体产业技术及产品迭代速度较快,新材料、新工艺技术在近年来不断涌现。从器件技术和性能发展来看,功率半导体的器件结构主要呈现复杂化的演进趋势,先后出现二极管、晶闸管、MOSFET和IGBT等器件。

芯微电子于2004年研发出“方片芯片激光造型扩散形成隔离墙新工艺”,2005年成为少数大功率晶闸管方形芯片国产化厂商之一,2017年实现MOSFET芯片的量产,此后又形成了沟槽型电场终止型IGBT芯片设计与制造技术储备。

不过,与行业领先厂商相比,目前芯微电子在部分高端市场的研发实力、工艺积累、产品设计与制造能力及品牌知名度等方面仍存在技术差距。

公司在招股书中也坦言,该等技术差距会导致公司在产品性能特性、产品线丰富程度、量产规模、产品下游应用领域的广泛性方面处于追赶地位,使公司在短期内面临激烈的市场竞争,且需要长期保持持续研发投入缩小与领先厂商的技术差距。

与同行业的头部企业相比,芯微电子目前营收规模仍相对较小,研发实力和研发投入也偏弱。

招股书中选取了捷捷微电、扬杰科技、华微电子和立昂微等与公司产品具有相似性公司进行对比。其中,捷捷微电作为国内晶闸管行业的头部企业,2021年1-9月实现营收13.46亿元,净利润3.88亿元,研发人员208人,研发费用占比为6.96%;扬杰科技2021年1-9月营业收入32.41亿元,净利润6.07亿元,研发人员676人,研发费用占比5.30%。

而芯微电子同期营收为2.75亿元,研发人员仅88人,研发费用占比6.14%,不管是研发人员数量还是研发投入金额,与头部企业的差距明显。此外,由于近两年缺芯导致的芯片行业研发人员薪资上涨迅速,公司面临的人力成本压力也较大。如果公司未来研发投入不足,技术及工艺升级跟不上市场变化的步伐,以及人工成本的上升,也可能导致公司产品失去竞争力,从而对公司持续盈利能力产生不利影响。

原材料成本占比超5成,价格波动风险大

芯微电子生产所用主要原材料为单晶硅片、框架、化学试剂等,主要原材料价格的变化对公司毛利率水平有较大影响。

公司业务毛利率图

图片来源:公司招股书

近几年公司主营业务毛利率水平较为稳定。不过数据显示,报告期内公司原材料成本占主营业务成本的比例分别为 55.81%、55.77%、55.18%、50.41%。由于原材料成本占比较高,公司存在原材料价格大幅波动给生产经营带来不利影响的风险。

芯微电子本次IPO拟公开发行不超过2,320 万股普通股A 股,拟募集资金5.5亿元,主要用于功率半导体芯片及器件生产线建设项目、硅外延片生产线建设项目、研发中心建设项目等。

对于芯微电子IPO后续进展,《洞察IPO》将继续关注。

原文标题 : 芯微电子IPO:研发实力弱,高增长态势能否持续存疑

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论