市值7000亿,芯片巨兽闪电上市:掀起中国半导体IPO大潮!

7月16日,中国集成电路“航母”——中芯国际正式登陆科创板,发行价27.46元/股,今日开盘价95元/股,按照开盘价来计算,中芯国际市值一度超7000亿元。

至此,中芯国际在A股打破了多项记录:从受理到过会仅19天、完成注册仅29天,创造了科创板上市最快纪录。而随着中芯国际在科创板的上市敲钟,中国半导体板块“A+H”第一股正式诞生。

成立19年,中芯国际的发展历程堪称一部中国半导体艰辛史。筚路蓝缕,五位董事长、四位CEO接力奋斗,中国第一“芯”才得以矗立于世。当然,这背后也有一群创投机构默默支持,其中不乏DCM、深创投、华登国际、祥峰投资等知名VC/PE机构的身影。

这是一个备受瞩目的IPO。在业内看来,伴随着这次上市钟声,中芯国际也在敲开中国半导体产业的IPO大门。

46天闪电登陆科创板,为近十年最大融资规模IPO

从6月1日提交IPO申请获得受理,到7月16日于科创板正式上市,中芯国际仅用时46天,堪称闪电般上市。

不仅如此,中芯国际此次登陆科创板,更是A股近十年来融资规模最大的IPO。

在7月7日正式配售发行后,其发行价定为27.46元/股,按本次发行16.86亿股计算,IPO融资将达462.87亿元;如叠加超额配售选择权全数行使,募集资金总额则为532.3亿元。总之,已大大超出中芯国际原计划首发募资200亿元的规模。而上一次此级别IPO还是在2010年,为中国农业银行募资685亿元。

招股书显示,作为全球领先的集成电路晶圆代工企业之一,成立于2000年的中芯国际已是中国大陆技术最先进、规模最大、配套服务最完善、跨国经营的专业晶圆代工企业。其主要为客户提供 0.35 微米至 14 纳米多种技术节点、不同工艺平台的集成电路晶圆代工及配套服务。

根据IC Insights公布的2018年晶圆代工行业全球市场销售额排名显示,中芯国际占有6%的市场份额,位居全球第4。与此同时,全球晶圆代工龙头台积电占有59%的市场份额。在中国国内市场方面,2018年台积电以56%的市场份额位居第一,中芯国际则以18%的市场份额紧随其后。

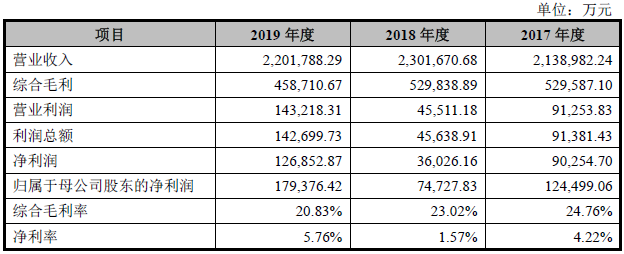

行业地位上的优势,也直接体现在了中芯国际的营收能力上。招股书显示,在截止到2019年12月31日的2019年年度,中芯国际营收220亿元,较之2018年度的230亿元有些许下滑。但在净利润方面,中芯国际2019年利润为12.68亿元,较之2018年的3.6亿元,以及2017年的9亿元有明显增长。

其中,集成电路晶圆代工是公司主营业务收入的主要来源,报告期内占主营业务收入的比例分别为 95.94%、89.30%及 93.12%。

此外,中芯国际还重注研发投入。报告期内,中芯国际的研发投入比例稳步提升,分别为 35.8亿元、44.7 亿元及 47.4 亿元,占营业收入的比例分别为 16.72%、19.42%及 21.55%,在同行业内处于较高水平。尽管同台积电相比,中芯国际2019年研发投入只有前者的五分之一,但台积电的研发投入比例近三年均为超过10%。

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论