华域汽车:低迷市场的“沙漠之花”?

合围之势

在不景气的市场环境敲打下,抗风险能力孰强孰弱显而易见。

汽车全产业链一衣带水,零部件行业受汽车行业周期的影响,遭遇大调整时期的华域汽车,同样未能独善其身实现正向增长。

年报数据显示,去年是华域汽车自2009年独立上市以来出现的首次负增长,净资产收益率创11年来新低。刨除2019年急速下行通道的负面影响,华域汽车近四年复合增长率为8.4%。

从产业链的带宽来说,华域汽车是典型“大而全”企业,产品业务模块几乎涵盖汽配上游所有模块。

报告期内,华域汽车主要业务范围包括汽车等交通运输车辆和工程机械的零部件及其总成的设计、研发和销售等,业务涵盖汽车内外饰件、金属成型和模具、功能件、电子电器件、热加工件、新能源等,产品主要为国内外整车客户提供配套供货。

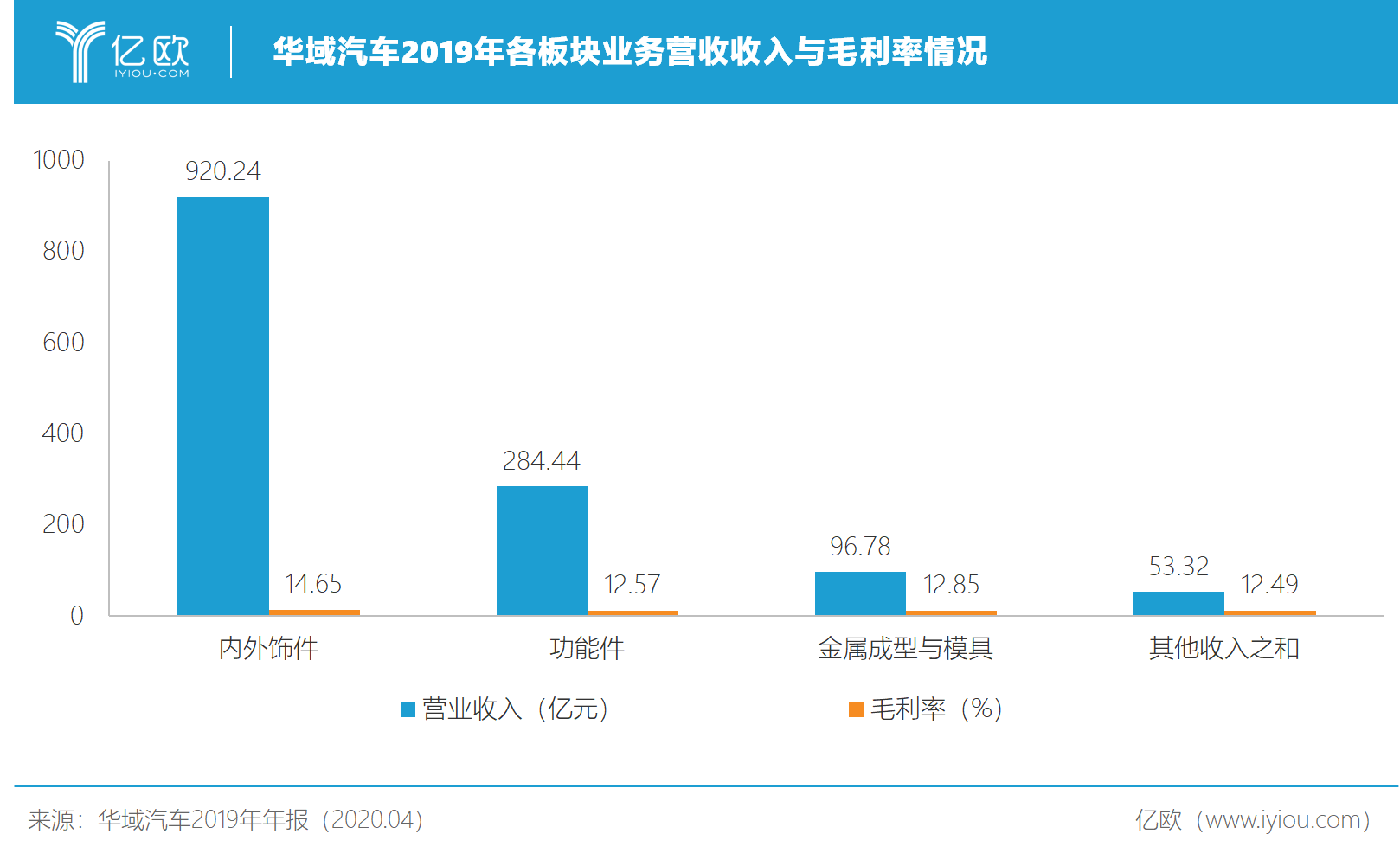

内外饰与功能件是华域汽车多年来的核心板块,二者营收总和占公司营收比重长期维持在80%以上。

财报显示,2019年公司内外饰与功能件业务贡献营收分别为920亿元及284.4亿元,营收占比67.93%和21.00%,仔细比对发现,内外饰同比下降的份额几乎恰好是功能件业务提升的份额,可见主营业务结构进一步优化。

低调稳健行进十余年的华域汽车,始终在兼容扩张和精耕细作之间谋求平衡。

至今,华域汽车已拥有较为完整的汽车零部件供应链体系,共计30家直接投资企业。在产品种类、业务规模、客户覆盖范围上均优势显著,各类主要产品均具有较高国内市场占有率,在细分赛道中处于领跑地位,如在中国车灯市场的占有率将近30%,具备绝对规模优势。

近五年华域汽车无论从营收还是净利润,都处于低速成长区间。

但作为影响净资产利润率的关键指标,毛利率表现却较为稳定。据财报数据,华域汽车2019年营收下滑8.36%的同时各项费用支出并未缩减,相对压缩了净资产利润空间。

在艰难的行业调整周期中,净资产利润率受拖累在业内企业中较为常见,对华域汽车来说,在产品业务基本盘较广的情况下,跑赢均值的同时毛利率稳中有升是一个亮点。

图片新闻

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论